中国消费者越来越挑剔、精明和成熟,那些能给消费者提供高价值感的品牌更有机会成功。

2019年商业世界的变化让人措手不及。

有些一年前被看衰的公司突然重现生机;而有些公司却从高光时刻坠落。除了上篇提到的Gucci和LV这对“死对头”、无印良品及其中国追随者、“冰火两重天”的外资零售以及有喜有忧的大众服装品牌之外,还有哪些表现意外的消费品牌?

餐饮下沉快,三线城市成为海底捞最亮眼的地区

海底捞上市时,很多人质疑中国市场是否有足够的空间让它开到550家门店。而海底捞最近的表现展示出了它不仅能开到这么多店,而且在三线城市也能吃得开。

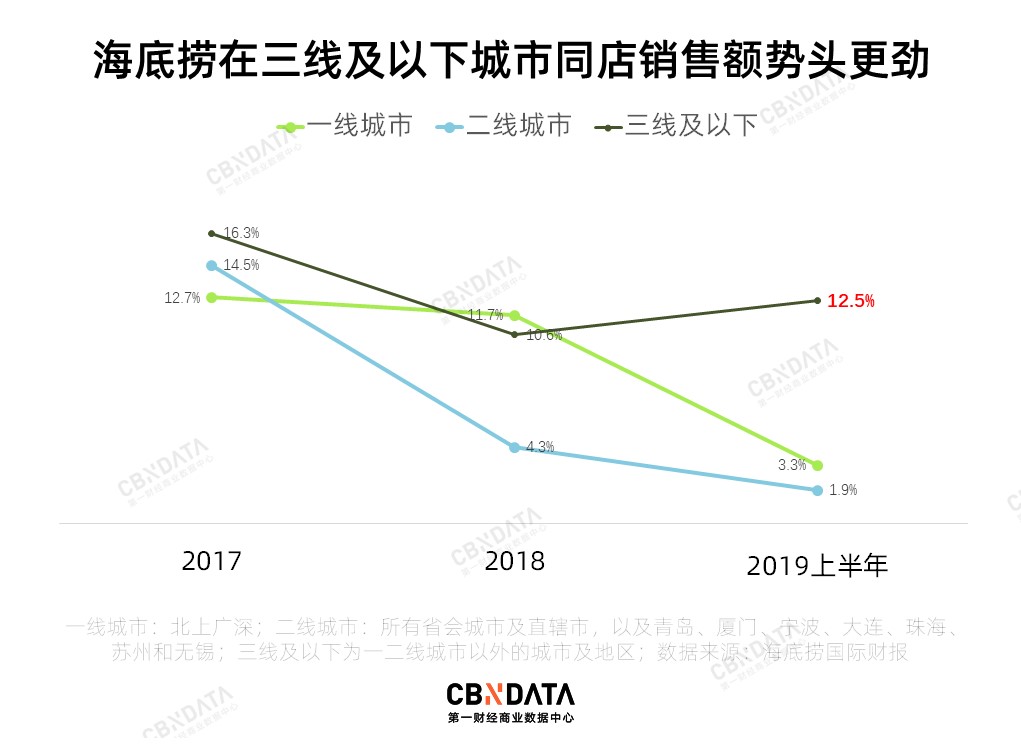

三线及以下城市是海底捞半年报中最亮眼的部分。2019年上半年,海底捞在三线城市的同店销售额增长了12.39%,远超一线城市3.3%和二线城市的1.9%。同店指的是在财报期之前已经营业超过150天的门店,这项指标能帮助区分新增门店和既存门店对业绩的影响。三线城市的同店销售额增长说明了开店半年以上的老店增长非常迅猛。

在2017年上半年,海底捞在三线及以下城市的同店销售收入仅为5.07亿元的水平,到了2019年6月末,销售收入已达12.33亿元,翻了超过一倍。

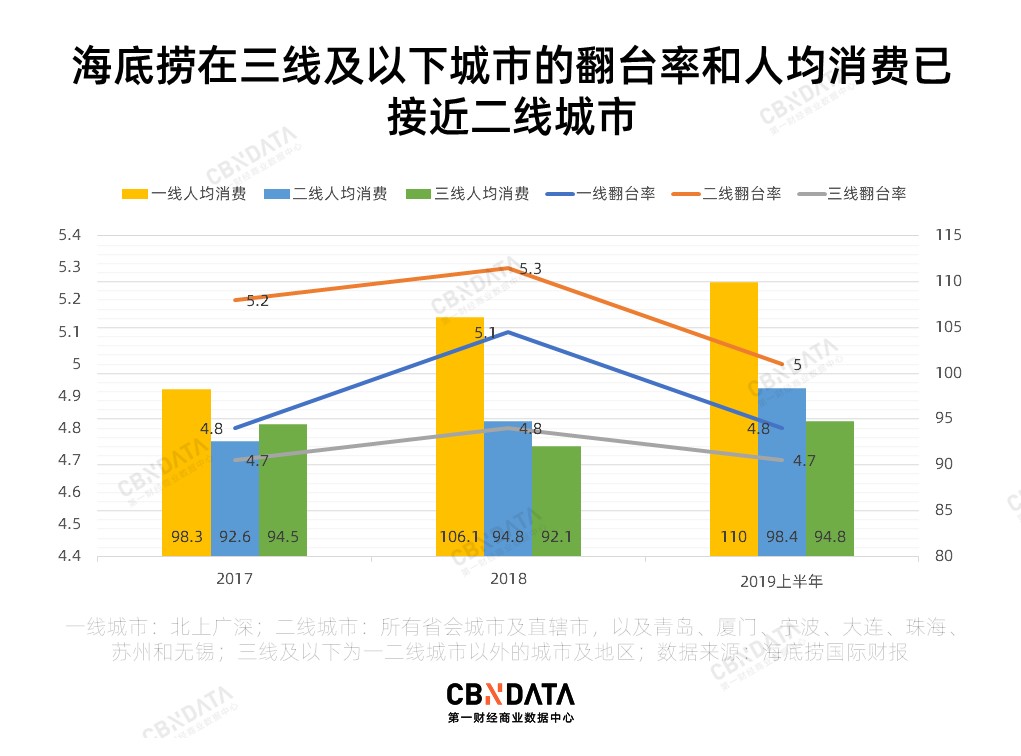

海底捞在三线城市的平均翻台率更是增加5.1次/天,与一线城市持平;这说明你在一线城市看到海底捞排队有多疯狂,在三线城市也差不多。海底捞在三线城市人均消费也涨了3.27%,达94.8元。

相比之下,海底捞在二线城市表现一般。2019年上半年同店销售额增长仅有1.9%,和2018全年的4.5%相比进一步放缓了。这可能是因为同店数量更庞大(119家),其中有部分门店经营不善。翻台率也略微下降。一年半前它公布招股书时,大家都惊异于海底捞在二线城市的受欢迎程度。但没想到上市一年后它在二线城市有点后劲不足。

不仅是海底捞,九毛九旗下的酸菜鱼品牌太二在二三线城市也表现不错。

太二在长春、常州、大连、佛山、兰州、温州这些二线城市(这其中有些城市也可视作三线)的翻台率很高,达到了4.9次/天。它的客单价达到了75元,这是个不小的数目。

麦当劳肯德基已经不算什么了,三线及以下城市还有了星巴克或海底捞,它们的生意可能更加火爆。星巴克早早开始下沉,现在已经到了四五线城市。2018年中到2019年初,它先后在13个城市首次开店,分别是:山西运城、辽宁本溪、广东汕尾、广东云浮、广东潮州、福建三明、广西贵港、河南许昌、湖北荆州、江西赣江、四川雅安、四川自贡和重庆永川。

中国各线城市在外出餐饮上可以接受的价格差距在收窄。星巴克、海底捞在下沉,成为当地的高消费;一些从低线城市发家的餐饮也在升级:比如古茗的芝士和鲜果系列价格达到16元左右,也追上Coco都可一点点了。

三线城市虽然不是赚的最多的,但是是花的无负担的。

从社会零售总额的增速来看,三四线城市在过去几年的增速达到12%~13%,与此同时,一、二线城市的增速却在降低。因为房贷尚未挤压居民消费空间,三四线城市的生存压力较小。高榕资本创始合伙人张震称:把房贷去除,三线城市居民的可支配收入是最高的。根据尼尔森去年11月的调查,三线城市消费者对国家及个人经济情况比一线和二线城市消费者更乐观。

中国消费者越来越注重健康,但“快乐肥宅水”却越卖越好

从有糖到无糖,咖啡到奶茶,“喝点东西”的选择很多,中国消费者也更有健康意识了,“养生”及“健身”产品越来越好卖,奇怪的是:可乐这样的汽水却越卖越好。

可口可乐没有单独公布中国区业绩,但是它在2019年第一季度到第三季度的三份财报中都点出了中国市场优异的表现。据凯度消费者指数发布的2019中国品牌足迹报告中,可口可乐(仅指可口可乐汽水)是消费者触及增长最快的品牌。该指标衡量了有多少消费家户购买了某品牌(渗透率)以及多频繁地购买它(购买频次)。

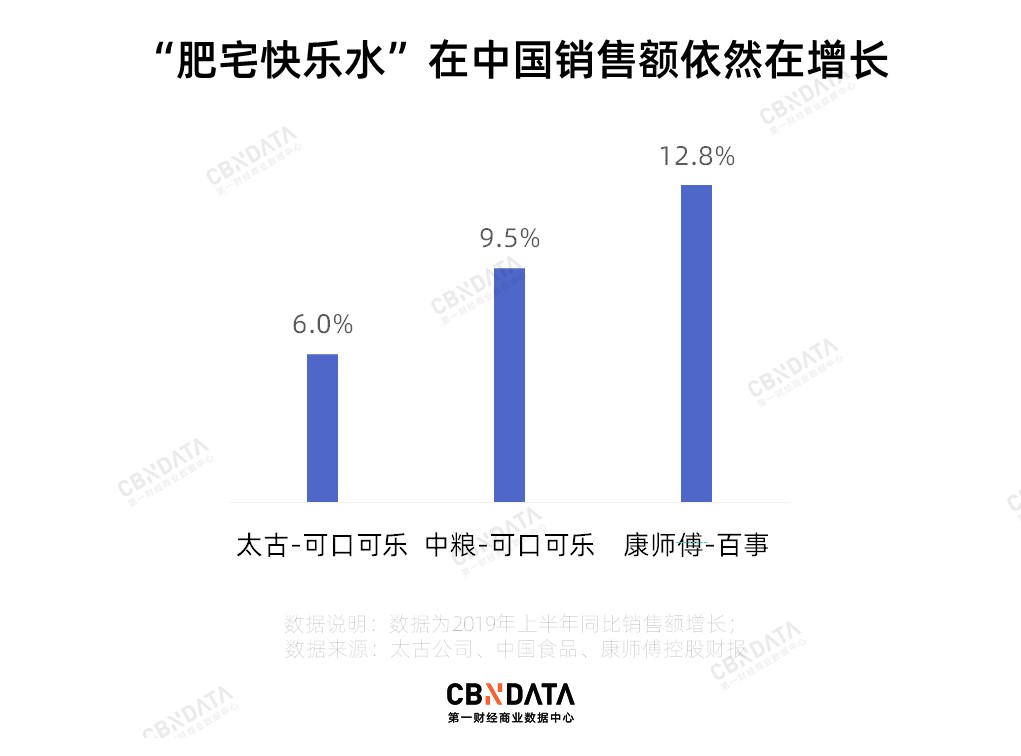

从可口可乐在中国两大灌装厂的业绩也能看出来,碳酸饮料卖的很好。中粮旗下的中国食品2019年上半年,碳酸饮料业务营收70.7亿元,同比增长9.51% 而太古可口可乐在2019年上半年饮料收入110.4亿港元,销量增长2%,其中汽水销售额增长了6%。太古预计其销售额和销量在2019年下半年会继续增长。

2019年上半年,为百事中国代工的康师傅控股的碳酸饮料(及其他)品类增长了12.83%,达到61.87亿元人民币。碳酸饮料是饮料品类中(茶、果汁和水)唯一增长的。

不仅是可口可乐和百事这样的大厂,一些中型的汽水品牌也在增长。汉口二厂2019年的销售额预计将达到3亿元,是2018年的三倍多。而北冰洋销售额也在增长。

消费者越来越注重健康,但是碳酸饮料却卖得更好了。这是怎么回事?

一些饮料减糖可能挽救了一部分准备离开的消费者:比如怡泉柠檬味汽水;美年达、七喜等都推出了零糖版本。可口可乐和雪碧还推出了带有膳食纤维的版本:纤维plus。

另一方面,汽水在用新颖的口味吸引消费者:可口可乐推出了咖啡可乐、百事推出了一系列限定产品,包括雪盐焦糖、莫吉托口味七喜、香蕉味美年达。根据凯度和贝恩的研究,碳酸饮料整个品类增长停滞,不过高端产品却卖得很好。

借鉴它们在欧美市场的成功经验,饮料公司把500毫升以下的迷你汽水引入中国市场——包括矮胖的300ml瓶装和细长的200ml罐装。因为和人们碎片化的消费场景相符,小瓶装汽水卖的不错。即便从每单位饮料的价格来看,迷你装的价格比普通装更高。

两大可乐的销量增长是在饮料还在涨价的情况下发生的。包装饮料平均售价去年上涨了6.4%,远超快消品整体3.7%的涨价,也让它成为2019年涨价最高的快消品之一。

饮料涨价的原因有很多:物料成本增长,为了抵御销量下降,迎合消费升级的需求。汽水涨价其实从2018年就开始了,可乐一瓶从3块涨到了3.5。但这并没有阻碍它卖的好。这可能是因为中国消费者前所未有地爱喝饮料,不管是包装饮料还是现调饮料。

不再追着星巴克打,瑞幸向便利店开战?

抵押资产、推出独立品牌小鹿茶、赴纳斯达克上市、推出自动贩卖机,过去一年的瑞幸几度峰回路转。谁会想到瑞幸不但活了下来,还在上市半年内股价翻了一倍多,截止发稿前市值超过了120亿美元。2020年初它的门店数超过了星巴克。

瑞幸的步子迈的这么大,非但没摔倒还跑了起来,它是如何做到的?瑞幸在不断地滚雪球,通过开店和扩展业务边界把业绩做大,与此同时在用这些数据说故事,获得资本市场的信心。

瑞幸上市后的第一份财报看上去不错。除了一如既往狂奔:收入增长超500%,门店增长超200%,累积消费者增加超400%,它说了一个“单店开始盈利”的故事:该季度它单店利润率达到12.5%。值的指出的事,单店利润率是瑞幸自己创造的“新指标”,它没有包括瑞幸5.58亿的营销费用以及2.46亿的行政开支。如果算入后端成本,它依然是亏损了近5.32亿元人民币。瑞幸寄希望于快速开店扩张,实现规模经济来摊薄这部分成本。

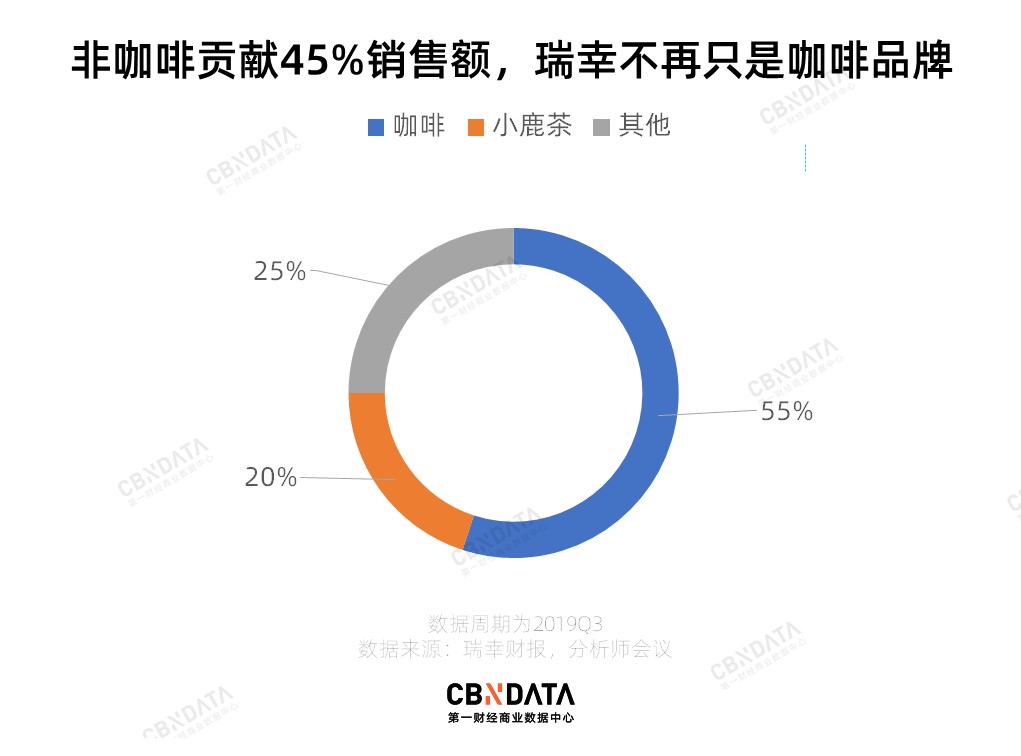

除了用闪电战的速度开店滚雪球,瑞幸在扩大边界:它早就不止卖咖啡了,目前还在销售茶饮、果汁、坚果和杯子等周边。非咖啡产品(小鹿茶+其他产品)在2019财年第三季度对销售额的贡献率已达到45%。近期,瑞幸推出了自动咖啡机和自动贩卖机,会出售更多零食。

2019年瑞幸的新增业务让它变得越来越像便利店(或杂货店)。这家公司甚至注册了图书、报刊零售、服装和鞋帽零售等等。从11元的均价来看,瑞幸未来最直接的竞争对手其实是便利店,也包括Coco都可、一点点等中档奶茶店。值得一提的是,Coco都可也开始在它的小程序里卖坚果零食了。

瑞幸不再追着星巴克竞争的另一个表现是:它通过小鹿茶打入下沉市场。2019年9月,瑞幸宣布小鹿茶引入加盟制度。这是为了让它更好地在低线市场扩张。未来,Coco都可和瑞幸的竞争或许会更激烈。

瑞幸和星巴克的关系不是“你死我活”的零和游戏。在瑞幸增长的同时,星巴克中国这半年也转危为安了。它在最新两个季度同店销售额增长连续超过5%,主要受益于夏季新品(没错就是那一系列被人吐槽的夏季特调)和外卖的发展。

二者能共同增长的背后是中国消费者越来越喜欢喝饮料。奶茶连锁开始推咖啡,另一方面咖啡品牌也在推奶茶或、果汁茶等非咖啡饮品。人肚子只有那么大,消费者端着星巴克喜茶进餐厅,无疑是对餐厅营业额的侵蚀。因此各大餐饮连锁业开始推出自己品牌的饮品,比如海底捞推出了奶茶和啤酒;呷哺呷哺公司在全线推奶茶。

共享办公泡沫破了,共享充电宝却“成了”

共享经济的光环一个个失去光辉:WeWork估值从480亿缩水到80亿;共享单车也一年都没有融资的消息;Airbnb一个季度亏损近3.67亿美元……但是共享充电宝却看上去不错,它进入了几大玩家竞争整合的时代。

2019年12月,怪兽充电获软银等机构5亿人民币的投资。年末的另一个新闻也和共享充电宝相关:聚美优品再一次提出私有化,有人认为陈欧在为聚美优品投资的街电单独上市铺路。毕竟这是它旗下为数不多地收入增长的业务。

再往前的8月,共享充电宝开始集体涨价:在需求高的场所,共享充电宝租金甚至达到8元每小时。另一剂强心针是:美团宣布重启共享充电宝项目。

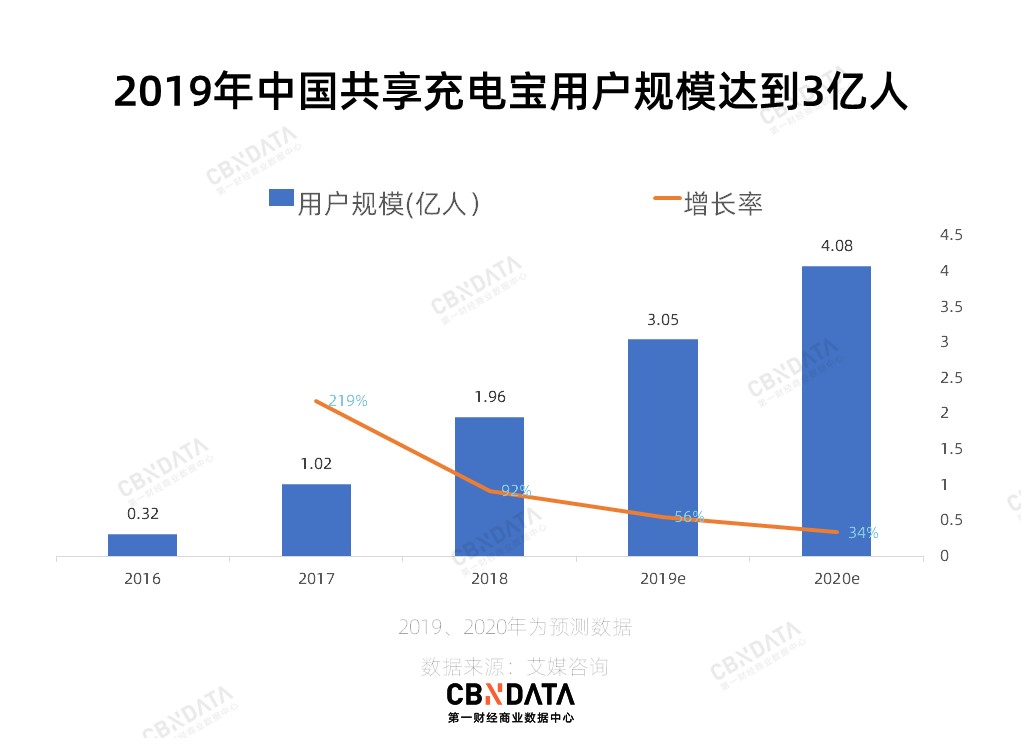

2019年中国有3亿消费者使用共享充电宝。虽然它还没有多大利润,但在被看衰中存活下来(别忘了王思聪吃翔的赌约),已不容易。它是如何活下来的呢?

手机早就成了每个人的第二大脑,给手机充电变成一门“刚需”的生意和我们的使用习惯有关。

据QuestMobile2019年初的研究,中国人每天平均使用6个小时的手机,比一年前增长37分钟。根据中国互联网网络中心,2019年上半年,使用移动端的中国网民平均花费四分之一的时间看视频。抖音、快手等短视频App的流行让手机电量越来越不经用了。

另一方面,不断更新换代中,手机屏幕解析度也在提升,这对电池要求更高了。手机电池容量在增加还是落后于用电需求增长。电池优化技术公司Qnovo的首席执行官Nadim Maluf称电池技术改进实际上慢于手机耗电量的涨幅。

共享充电宝本身商业模式比其他许多共享经济更“轻”。充电宝或充电箱的固定成本以及损耗维护的成本其实都比较小。根据艾瑞研究院,共享充电宝大机柜成本为 1.5-3万元;主流的小机柜成本仅1000-2000元。

与之相比,一辆单车的造价成本就达到800-1000元了。共享办公的成本可能是最“重”的,它需要长租拿下高级商圈(不那么差)的物业,长租下来并且进行改装。它一旦高估了散租工位的需求,就会面临亏损。中国WeWork就出现了这样的情况:在二线城市如西安、南京扩张受阻。前者空置率达到78.5%,后者延迟开业三个办公空间。据《金融时报》,中国是WeWork亏损最严重的的市场。

目前共享充电宝是活下来了,但是很难说它有多么成功。

许多人评估共享充电宝成功的依据是:头部公司盈利了。聚美优品财报显示,街电在2018年度正式实现盈利:营收超8亿,营业利润约3700万元。作为占行业四成的老大,街电的营业利润率仅有2.06%。盈利是否能稳定还比较难说。

因为利润很微薄,所以主流商家都计划借着充电宝做点零售,比如小电和电子烟品牌益爽合作投放自动售烟机设备。怪兽充电也计划通过充电宝下沉渠道做一些零售。

还有人的乐观来自于美团的入局。

它做共享充电宝的逻辑和收购摩拜类似,是为了让覆盖的服务从“吃喝玩乐”扩展到“衣食住行”。另一方面,这是为了丰富美团App功能,增加其黏性。美团自2019年初起就在引导消费者用美团App开共享单车。总之,美团重启共享充电宝不一定因为这是个赚钱的生意。

不要忘了投资怪兽充电为其背书的软银也是WeWork的大股东,还投资了OYO酒店。二者近期都陷入了巨大的经营危机,不得不裁员缩小规规模。

共享充电宝的希望可能来自5G,届时共享充电宝或许会更有前景。华为的5G芯片耗电量是4G的2.5倍。当5G手机普及后,手机的续航不足可能会成为更普遍的问题。

从这些公司和品牌的起起落落中,如果说要总结出什么共性的话,那就是高端品牌活的不错,尤其是那些提供价值感的中高端品牌,比如汉口二厂、瑞幸、海底捞、中国李宁。他们适应了变化,也懂得如何跟年轻人打交道。虽然中国消费者依然讲求“划算”,会受到低价和折扣的影响,但中国人越来越看中品质,而不是买的数量越多越好:在服饰销量下降、中高端碳酸饮料卖得好中,也能看出这一点。中国消费者越来越挑剔、精明和成熟,这可能加快了优胜劣汰,让泡沫吹的快也破的快,这是件好事。

本文为CBNData年终盘点系列“下篇”,点击标题,直达“上篇”↓↓↓

好文章,点个赞

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)