1.0时代的淘品牌们如何沉寂的,依然值得新国货美妆品牌们警醒。

在大众视野中沉寂许久的第一代美妆淘品牌膜法世家,没想到会以这样的消息回归:彭博社援引知情人士的消息称,上海悦目正与私募股权公司以及其他化妆品企业进行接触商议股权出售的可能性,有可能以引入外部投资者的方式完成——上海悦目化妆品有限公司正是膜法世家的公司主体。

对于这则消息,上海悦目的创始人黄晓东随后即回应表示“没有这回事,公司目前没有任何出售及引进外部资本的动作和计划”,并称仅为个别股东个人出售股份行为。

但无可否认的是,作为淘品牌时代最具代表性品牌之一的膜法世家,在业绩目标未能达成,与中路的收购案告吹、借道上市失利后,又面临了一众“新国货品牌”的冲击,已经远没有过去的光彩了。

尤其是当同一周作为新锐国产美妆头部代表的完美日记传出了新一轮融资,估值超过10亿美金,更是形成了鲜明对比。

以完美日记、花西子、橘朵、Girlcut为首的新一代国产美妆品牌们,同样在线上起家,但比起当年膜法世家、御泥坊等第一代淘品牌们对平台的依赖性要大大减小,在淘宝、抖音、小红书、微信等不同的流量池间有了更灵活的生存方式。

但在新国货美妆们当下光芒四射的表现背后,许多问题依然没有改变:“平替”起家的标签短期难以摆脱,意味着品牌难以升级;虽然产品研发能力有所提升,但依旧高度依赖ODM/OEM厂商;尽管不再依赖单一平台,但靠活动和优惠砸出来的流量可持续性一言难尽;与此同时,市场的快速更替也让品牌在老化的风险面前不敢掉以轻心。

今天风头正劲的新国货美妆们,又能否比1.0时代的淘品牌们走得更远呢?

老一代淘品牌光芒如何消散?

所谓前事不忘后事之师:1.0时代的淘品牌们如何沉寂的,依然值得新国货美妆品牌们警醒。

淘品牌的发家离不开淘宝的扶持,但今天泯然众人的尴尬也离不开淘宝的方向变化。

2010年前后,淘宝最初提出“淘品牌”的时候,指的是“淘宝商城和消费者共同推荐的网络原创品牌”,随后基本上被等同于以淘宝为主要阵地的品牌。当年,在“双十一”等大型活动以及日常经营中,淘宝都给了一众淘品牌大量的流量红利支持,这段时间崛起的美妆类淘品牌包括了已经上市成功的御泥坊,也包括近期争议不断的膜法世家,还有因为网红CEO雕爷而一直有着持续曝光度的阿芙精油。

2013年“双十一”,天猫化妆品销售额前十为阿芙精油、美即、御泥坊、欧莱雅、牛尔、百雀羚、玉兰油、膜法世家、雅诗兰黛、相宜本草——淘品牌占据了三席,还能与欧莱雅等国际品牌分庭抗礼。

然而,在2015年之后,淘品牌就已经基本消失在销售排行榜之上了,甚至像悠语、长生鸟、贞水等基本都已经很少再出现在公众视野中。

这背后的一个转折点是2014年阿里巴巴在美国上市,开始向“全球化”转型。市场对于电商渠道的观念也发生了转变,阿里巴巴对传统本土品牌和国际品牌自然也给出了更为欢迎的态度。相较之下,原本在淘宝上表现出色的淘品牌失去了平台支持红利之后,在与产品、品牌、渠道能力更强的传统本土品牌和国际品牌的竞争中,迅速败下阵来。

淘内流量与竞争不占优势,淘外缺乏流量入口和品牌认知,这是第一代淘品牌共同的先天缺陷。

在私域流量经营的说法还没有兴起的时代,面对逐步枯竭的流量焦虑,第一代淘品牌首先选择的是转向线下。开始打新零售的阿里巴巴也在这方面为老伙伴们提供了最后的支持:根据化妆品垂直媒体青眼报道,2016年阿里巴巴曾宣布将带领淘品牌“杀入”线下,还提出过在一年内为淘品牌实现100家独立专柜体验店的目标。

但专攻线下却并非易事:铺线下渠道所需要的人力物力和线上完全是两套逻辑,在成本开支上也有大幅增长。在御泥坊母公司御家汇2019年年报中,我们就可以看到,御家汇在全年营收增长7.6%的情况下,营业利润大幅下跌87.50%,所给出的理由正是运营人员扩充,人力成本上升,同时加大了市场投入和渠道建设力度,导致了利润如此夸张的下跌幅度。

御家汇还曾在财报中表明,由于公司对线下渠道拓展经验相对不足,且线下渠道又细分为百货渠道、商超渠道、化妆品专营店等多个渠道,公司能否有效发展经销商以及对于经销商能否持续有效管理是公司面临的重要经营风险。

另一家硕果仅存的化妆品淘品牌膜法世家也在线下突破中面临着同样的挑战。

2013年膜法世家就已经开始向线下转移,但根据2018年膜法世家母公司上海悦目与中路的重组预案,上海悦目仍主要依靠线上销售:2016年和2017年,线上渠道产生的营业收入分别占其当期主营业务收入的84.84%、86.76%。另外,根据媒体报道,膜法世家从2018年开始铺百强美妆店渠道,截至2019年上半年共合作20家百强连锁系统,可见线下推广与线上增长截然不同的节奏与速度。

除了流量优势消失,线下渠道进展缓慢以外,在资本表现上的吃力,也让第一代淘品牌们吃了不少的苦头。

2018年2月8日,御泥坊的母公司御家汇股份有限公司登陆创业板,但随后业绩表现就一落千丈,2018年在增收不增利的基础上,其扣非后归母净利润为1.06亿元,同比下降28.4%,且一年内股东减持超过80次,被媒体称为“清仓式”减持。

今年3月31日,御家汇还公告了股东质押股份套现的消息:御家汇股份有限公司股东湖南御家投资管理有限公司向海通证券股份有限公司质押股份300万股,用于质押担保。而御家汇的股价相较于发行价21.23元也已经下跌了将近2/3,截至4月7日收盘价只剩下7.59元——已经不仅仅是腰斩而是直接砍到膝盖骨折了。

而正如前面所提到的,膜法世家的资本路径也并不顺利。2018年,上海永久自行车的母公司中路股份发布了重组预案,拟作价56亿元收购膜法世家的母公司上海悦目——这起重组被许多人解读为上海悦目借道中路股份完成上市。然而,上海悦目过高的估值引起了监管部门的关注,最终在2019年,中路股份以上海悦目业绩未达承诺预期为由,放弃了这次重组。

必须一提的是,同样诞生在淘品牌时代的三只松鼠在2019年上市成功且市值大涨几倍,化妆品品牌却纷纷掉队,实在值得深思。

可以说,这背后既有化妆品淘品牌早期对平台流量过度依赖的问题,也有推陈出新慢、缺少产品能力的问题——相比起零食厂商动辄上千的SKU和高效的迭代速度,以及如完美日记一类的新一代国产美妆6、700的SKU量级和与大制造厂商深度绑定的打法,老一辈的淘品牌只能说是太慢了。

美妆新星崛起,但最尖锐的问题依然存在

从很多方面来看,踩在老一辈淘品牌的肩膀上新国货美妆都没掉进前辈们摔过的坑里。但对于他们来说,有一些问题依旧尖锐。

首先,最大的问题仍然在产品能力上。目前国内美妆产业ODM模式仍然十分普遍,基本上制造厂商可以提供“一站式服务”,品牌方只需要提供公司营业执照和化妆品商标,其他所有环节都能由制造商替品牌方完成。制造厂商已经有现成的产品提供给品牌方,只需要品牌方按需选取的方式相当普遍,对于创业团队或新品牌而言,很多情况下并不存在为市场或特殊用户需求打造一说。

而在美妆领域,国内在生产制造端的能力实际上仍旧掌握在几家大厂手中。国产美妆也离不开国际制造大厂的技术支持。

像是全球第一的彩妆制造商莹特丽(INTERCOS),总部位于意大利,于2003年进入中国市场,客户不乏LaPrairie等顶尖国际美妆及护肤品牌。不过,随着国产美妆逐渐火热,莹特丽与中国品牌的合作也愈发深入:根据媒体报道,截至2019年12月,莹特丽的中国客户数已经达到147个,是去年的3.5倍。

完美日记主要供应商之一的科丝美诗(COSMAX)则是韩国第一大化妆品制造厂,2004年进入中国市场,原先的客户既包括雅诗兰黛、兰蔻、迪奥、资生堂这些国际大牌,也包括百雀羚、卡姿兰这些国内头部企业。

诺斯贝尔、上海臻臣则是为数不多能与国际大厂竞争的国内美妆工厂。不过,他们的团队也大多与国际大厂有千丝万缕的关系,譬如说,上海臻臣的研发团队就是由科丝美诗、莹特丽等韩国大厂的前员工坐镇。

这一众大品牌制造商的助力在新国货美妆品牌起家早期为它们提供了不小的便利,也提供了不少红利——与大牌使用同样的制造商,就能被冠上“平价替代品”也就是所谓“平替”的称号,能狠狠地蹭上一波品牌流量。今天如日中天的完美日记就是做“平替”起家的,“大牌同厂”正是它走红社交媒体平台的主要原因之一。

但在这种模式下,真正的产品能力实际上还是在制造商手里——品牌能否突围的关键,大多是捕捉到了关键性的消费者洞察和产品卖点,能在制造商的研发能力支持下快速实现自身的设想,并在投放到市场中的过程中,以足够优秀的流量转化和经营能力,在市场上砸出水花。

而ODM模式最大的问题就在于品牌控制力差和壁垒低。品牌所捕捉到的市场洞察能否快速转化成符合预期的产品是一方面;另一方面,像完美日记这样以“大牌同厂平替”起家的品牌,在制造厂商强大的生产供给能力下,难保未来不会有新的品牌出现,再复制完美日记的套路与打法。这也意味着,“完美日记”们,想要有一步的提升,就必须在供应链上再加深自己的护城河。

实际上,为了提高自身壁垒,新国货美妆也已经开始有所动作了。通过企查查可以发现,完美日记母公司逸仙电商已经与韩国科丝美诗集团合资成立了一家名为逸仙生物科技的企业,由科丝美诗以51%的股份控股,逸仙电商则持有49%。双方共同成立了化妆品生产基地,意味着完美日记的打法已经从派出专员驻厂盯供应链,进而发展到直接与制造商在利益的层面上进行深度绑定,对自身的供应链来说是个好事。

除了供应链的问题以外,另外一个摆在新国货品牌面前的则是价格与流量质量的挑战。

以“平替”、物美价廉起家的国货美妆目前大部分商品的实际成交价格仍然停留在49~69元的价格区间,像橘朵的腮红价格低至29元,完美日记60元/支的唇釉动辄第二支0元,这是因为他们所针对的正是18岁~28岁的年轻女性——这是一个对产品的价格敏感度仍然很高的人群,仍须通过折扣打动。「爆款法则」在完美日记的用户群内也观察到,不少消费者始终询问的都是折扣、优惠,抱着打折才买心理的用户不在少数。

解数咨询创始合伙人张杨曾总结,几乎在淘宝的各个品类里平均客单价最低的都是18到24岁的消费者人群,而且他们大多扎堆在抖音、淘客等流量渠道内,核心诉求就是便宜;这一类消费者价格敏感度高,难维护、给差评的概率很大。这也意味着,长期通过这些流量渠道经营转化,对于品牌的毛利率和单品表现来说,都会是一个隐忧。

与此同时,“平替”们实际上也一直在与大牌们做直接竞争:买“平替”的消费者,同时也在为大牌剁手“买买买”:凯度消费者调查研究显示,已经成为美妆消费的主力军的20至29岁年轻女性,尤其喜欢高端品牌,其中90后消费者买走了中国一半的高端化妆品。

挑剔的年轻消费者们一边存钱剁手买大几百块一支的口红,一边在完美日记、花西子的直播间里蹲有没有更大的折扣优惠,这对新国货品牌的长期发展来说,恐怕也不是什么好事。

为了立住品牌提高溢价,也为了突破线上流量的瓶颈,新国货也走上老一辈淘品牌进军线下的道路。2019年,完美日记在上海、杭州、苏州、南京开设了多家完美日记体验店。

据逸仙电商新零售事业部总裁冯琪尧称,接下来完美日记会加快开店速度,未来三年计划在华东开店200家,全国开店600家。另一家新国货美妆毛戈平也已经不声不响地开设了超过250家门店,几乎遍布国内各省份和直辖市。橘朵、稚优泉、珂曼等则纷纷开始进军彩妆集合店。

新国货品牌们的线下尝试能奏效吗?从御泥坊、膜法世家此前辛苦开拓的进程,以及高昂的投入来看,目前恐怕还要打上一个问号——尤其是在今年疫情的特殊情况下,第一季度线下的收入表现恐怕不会好看。

还有一个未来将会摆在新国货品牌们眼前的问题,就是年轻的消费者们永远喜新厌旧——在品牌老化之前,新国货品牌们必须要有足够的能力,持续开辟新的产品线,复制自己的成功经验。

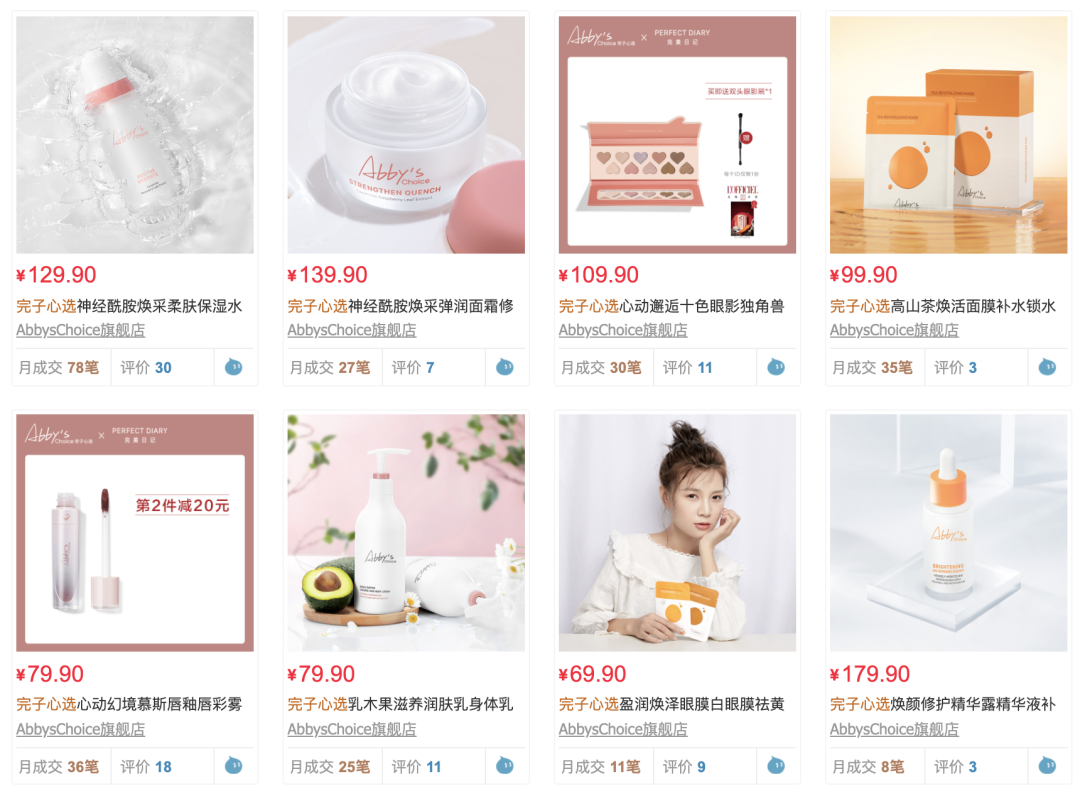

从目前来看,各家已经开始尝试以集团军作战的打法寻找突破口,完美日记推出了做C2M的完子心选,稚优泉上线了姊妹品牌VNK,时常在社交平台被比较的半亩花田与自然旋律同属一家,这都是针对不同客群进行差异化服务的打法。

但与此同时,也不是每家公司的新品牌都能迅速复刻姊妹品牌的好成绩:完子心选就在上线后由于产品资质问题遇上了尴尬,目前天猫店内产品销量大多停留在两位数。

不过,无论市场的挑战有多复杂,在这个高增长的市场中,玩家依旧前赴后继:根据青山资本的《2020中国快消品早期投资机会报告》,我国的彩妆市场已经在450亿级别,同时高增长,行业空间大,平均年增速能够达到12%。

在这样的高增长诱惑之下,市场竞争只会越来越激烈,可见在未来的三到五年内,国产美妆必然战成一片血海。

那么,今天高光之下的国产美妆们能否坚守住自己现有的阵地呢?

前上海家化董事长、现铭耀资本创始合伙人葛文耀曾在去年公开演讲的时候曾说:“我不是怀疑很多新品牌,但现在每隔五年,一代新的消费群体就起来了,变化很快,线上品牌虽然有爆发力,但是还是要看哪个能持续做下去——也就是要想,在这么多变化中,我们要坚持什么,放弃什么?”

从第一代淘品牌,再到今天的新国货美妆,在这样快速增长的市场环境中,如何继续高开高走,延续自己的高光时刻,也是摆在所有新国货美妆品牌们面前的时代命题。

参考资料:

Chinese Beauty Mask Maker Weighs Options Including Sale,Bloomberg

《无名之辈,野蛮生长:完美日记们与KOL的共荣时代》,棱镜

《中路股份收购上海悦目终止 “永久”自行车面膜梦碎》,新浪财经

《美妆“淘品牌”10年:剩者寥寥无几》,青眼

《完美日记完成新一轮融资,高瓴领投、红杉入场,估值超10亿美金》,36氪

《上海臻臣董事长田勇专访:做全球优秀彩妆制造商》,品观

本文转载自爆款法则(ID:baokuanfaze),已获授权,版权归爆款法则所有,未经许可不得转载或翻译。

本文封面图来源:爆款法则

好文章,点个赞

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)